Menu Utama

Produk

Profil Saya

Rukun asuransi Syariah merupakan pilar dari asuransi Syariah yang membedakannya dengan asuransi konvensional yang ada pada umumnya.

Rukun asuransi Syariah merupakan syarat yang harus dipenuhi oleh sebuah perusahaan asuransi untuk memperoleh fatwa halal dari DSN-MUI sebagai lembaga yang menjadi pedoman hukum ekonomi Syariah Indonesia.

Sebelum membahas lebih dalam apa saja rukun asuransi syariah serta syarat yang harus dipenuhi dalam asuransi Syariah, penting untuk terlebih dahulu mengerti pengertian dari asuransi Syariah.

Asuransi Syariah secara sederhana dapat didefinisikan sebagai bentuk perlindungan finansial yang dilandaskan berbagai prinsip Syariah.

Prinsip tersebut itulah yang membedakan jenis asuransi Syariah dengan asuransi-asuransi lainnya secara bentuk hingga pelaksanaannya.

Selain itu, tujuan utama yang ingin dicapai dalam asuransi Syariah adalah melindungi peserta asuransi dari adanya resiko yang mungkin saja terjadi di masa mendatang.

Dengan kehadiran perusahaan jasa asuransi syariah, diharapkan dapat menjalankan amanah dan mengelola dana dari nasabah yang bergabung.

Berdasarkan prinsip, perbedaan antara Asuransi Syariah dengan Asuransi Konvensional dapat dilihat melalui hal akadnya yang mendasari nilai tersebut. Asuransi Syariah memastikan bahwa segala transaksi yang dilakukan berdasarkan prinsip Syariah.

Hal ini termasuk dengan adanya akad yang jelas hingga sesuai dengan hukum Islam. Syarat-syarat tersebutlah yang membedakannya dengan asuransi konvensional yang melibatkan penggunaan premi serta bunga yang dinilai kurang sesuai dengan prinsip Syariah.

Untuk lebih memahami apa saja rukun asuransi Syariah yang menjadi nilai penting dalam jenis asuransi ini, simak penjelasan berikut.

Rukun Asuransi Syariah pertama adalah aqid yang merujuk pada individu yang terlibat dalam transaksi, baik sebagai pemberi maupun penerima hak.

Dalam jenis asuransi ini, adanya aqid menjadi sangat krusial untuk memastikan setiap orang yang terlibat dalam proses transaksi memiliki pengetahuan, kemampuan, hingga hak atas objek asuransi tersebut.

Terdapat beberapa persyaratan Aqid yang harus dipenuhi, sebagai berikut

Kedua, Ma’qud Alaih yang berhubungan dengan objek transaksi pada asuransi, seperti barang maupun harta.

Objek asuransi sendiri harus memenuhi berbagai syarat yang ada, seperti bersih dari najis, hadir pada saat akat berlangsung, sejalan dengan prinsip agama Islam, dapat diterima dan diserahkan, hingga memiliki kejelasan berhubungan dengan objek asuransi.

Lebih jelas terkait apa saja syarat yang harus dipenuhi oleh sebuah objek dalam rukun asuransi syariah, sebagai berikut.

Ijab Kabul adalah hal yang berkaitan dengan kesepakatan yang dibuat oleh kedua belah pihak di dalam transaksi asuransi Syariah.

Terdapat beberapa syarat dalam ijab Kabul sendiri, seperti kejelasan ucapan, urutan yang tepat, serta memiliki persetujuan antara kedua belah pihak yang terlibat.

Berdasarkan ulama selain Hanafiyah, ijab dapat diartikan sebagai pernyataan yang keluar dari orang pertama maupun orang kedua yang menyerahkan. Sedangkan kabul merupakan pernyataan yang diucapkan oleh pihak penerima.

Lebih jelasnya terkait 4 syarat ijab kabul yang harus dipenuhi dalam pelaksanaan rukun asuransi Syariah berikut ini.

Awal muda kemunculan asuransi syariah sendiri berbeda dengan asuransi konvensional, jenis asuransi ini pertama kali berkembang di budaya suku Arab sebelum zaman Rasulullah SAW yang dikutip dari buku Hukum Asuransi Syariah oleh H Zainuddin Ali.

Pada saat itu, salah satu anggota suku Arab tersebut dibunuh oleh anggota suku lain, maka dari itu keluarga korban akan dibayar sejumlah uang darah atau yang disebut diyat sebagai bentuk kompensasi.

Berdasarkan buku Hukum Asuransi Syariah, industri asuransi mulai dimasuki asuransi syariah sejak tahun 1994 yang ditandai dengan kemunculan salah satu asuransi syariah, yaitu Asuransi Syariah Tafakul.

Pada awalnya, perusahaan itu sendiri memunculkan kontradiksi pendapatan terkait kehalalan atas usaha tersebut, di mana ada pihak agama Islam yang memiliki anggapan bahwa industri asuransi menentang qadha dan qadar yang berarti bertentangan dengan takdir.

Menurut pihak tersebut, segala kecelakaan, kemalangan, atau bahkan hingga kematian merupakan takdir Allah yang tidak dapat ditolak.

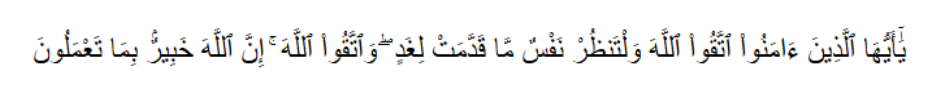

Namun, di sisi lain terdapat kelompok umat Islam yang juga percaya bahwa setiap orang diperintahkan dan memiliki kewajiban untuk membuat perencanaan dalam menghadapi masa depan, yang dapat dilihat melalui firman Allah SWT pada surat Al Hasyr ayat 18.

Arab Latin:

Yā ayyuhallażīna āmanuttaqullāha waltanẓur nafsum mā qaddamat ligad, wattaqullāh, innallāha khabīrum bimā ta'malụn

Yang berarti: Hai orang yang beriman, bertakwalah kepada Allah dan hendaklah setiap diri memperhatikan apa yang telah diperbuatnya untuk hari esok (akhirat); dan bertakwalah kepada Allah, sesungguhnya Allah Maha Mengetahui apa yang kamu kerjakan

Di tahun 2013, OKI atau Organisasi Kerja Sama Islam juga mendirikan Lembaga Keuangan Syariah Internasional atau IFSB dengan tujuan mempromosikan pengembangan serta harmonisasi standar asuransi Syariah yang ada di seluruh dunia.

Dengan perkembangan jenis asuransi ini hingga sekarang, banyak orang menganggap asuransi Syariah sebagai alternatif yang dapat mereka percaya untuk mendapatkan perlindungan asuransi berdasarkan prinsip syariah.

Setelah memahami apa yang dimaksud dengan asuransi Syariah beserta rukunnya, sekarang kita akan membahas lebih mendalam konsep asuransi Syariah itu sendiri.

Asuransi Syariah merupakan sebuah produk keuangan yang memiliki prinsip sharing of risk, yang berartikan bahwa resiko satu orang pemegang polis asuransi akan dibebankan terhadap seluruh pemegang polis di satu perusahaan yang sama.

Walaupun dikelola secara syariah, jenis asuransi ini bukan hanya ditujukan untuk umat muslim saja. Namun, setiap orang memiliki kebebasan untuk membeli produk asuransi Syairah asalkan memenuhi prinsip, akad, serta rukun yang berlaku.

Menurut OJK atau Otoritas Jasa Keuangan, terdapat beberapa jenis akad yang harus dipenuhi dalam asuransi Syariah berdasarkan Fatwa DSN-MUI, seperti:

Bagi setiap partisipan yang menginginkan perlindungan asuransi Syariah harus memiliki niat ikhlas untuk memberikan hibah kepada para peserta lain jika suatu saat mengalami musibah.

Melalui pernyataan tersebut, semua peserta asuransi Syariah harus saling menolong diantara-Nya. Sedangkan, perusahaan asuransi Syariah memiliki fungsi untuk mengelola dana hibah yang sudah dibayarkan oleh para peserta.

Akad mudharabah merupakan akad kerja sama untuk mencapai keuntungan berdasarkan pembagian yang telah disepakati.

Hasil yang didapatkan dari mudharabah sendiri beragam dan tidak terus menerus berupa keuntungan, namun juga bisa berupa kerugian.

Berdasarkan akad mudharabah, perusahaan asuransi Syariah bertugas menjadi pengelola, sedangkan peserta asuransi menjadi pemegang polis.

Premi dari asuransi dengan jenis akad yang satu ini pada nantinya diinvestasikan dan hasil keuntungan yang didapatkan akan dibagikan ke semua pemegang polis yang terlibat.

Akad wakalah bil ujrah merupakan pemberian wewenang kepada perusahaan asuransi untuk mengelola dana yang dimiliki peserta asuransi dengan imbalan upah atau ujrah.

Melalui kuasa tersebut, perusahaan asuransi memiliki wewenang untuk menginvestasikan premi yang diberikan. Namun, tidak dapat memperoleh bagian dari keuntungan yang dihasilkan dari investasi tersebut.

Sebelum membeli produk asuransi Syariah, penting mengetahui terlebih dahulu apa saja syarat yang harus dipenuhi kedua belah pihak sebelum melakukan transaksi asuransi Syariah, sebagai berikut.

Bukan hanya ketiga syarat tersebut saja, namun ada pula beberapa syarat lain yang harus terpenuhi agar proses transaksi asuransi syariah dapat berjalan dengan sah.

Berikut ini hal-hal yang bisa menjadi penyebab proses transaksi asuransi syariah menjadi tidak sah, sebagai berikut.

Prinsip asuransi syariah dijadikan dasar dalam setiap proses transaksi yang dilakukan. Namun, bukan hanya itu saja, prinsip asuransi syariah ini juga menjadi hal utama yang membedakan dengan asuransi konvensional.

Berikut 4 prinsip asuransi syariah, simak selengkapnya!

Setelah memahami definisi hingga apa saja rukun asuransi Syariah yang ada, terdapat beberapa keunggulan jenis asuransi ini yang perlu kamu ketahui jika dibandingkan dengan asuransi konvensional, seperti:

Berdasarkan asuransi syariah, terdapat istilah premi atau dana kontribusi yang disetorkan sebagai tabarru’.

Nantinya, dana kontribusi atau premi tersebut tidak akan hangus walaupun tidak di klaim selama periode waktu perlindungan berlangsung.

Premi yang telah dibayarkan oleh peserta asuransi akan tetap menjadi milik pemegang polis dan pada akhirnya akan diakumulasikan secara kolektif.

Perusahaan asuransi syariah yang ada di Indonesia memiliki kewajiban untuk mengelola dana yang dimiliki secara transparan. Hal tersebut meliputi dana kontribusi hingga dana hasil pembagian investasi.

Adanya proses transparansi dana ini memiliki tujuan mengoptimalkan keuntungan peserta, baik secara individu serta kolektif berdasarkan akad yang telah ditetapkan di asuransi syariah yang ada.

Jika adanya selisih lebih dari total kontribusi atau surplus underwriting, maka nisbahnya akan dibagikan secara transparan terhadap para pesertanya.

Perusahaan asuransi syariah juga memiliki kewajiban untuk menjalankan prinsip-prinsip Islami yang berlaku dalam mengelola dana investasi yang ada.

Mulai dari menghindari riba atau bunga, maisir atau judi, serta gharar atau ketidakpastian di setiap produk yang ditawarkan.

Selain itu, dana investasi para peserta asuransi juga tidak dapat diinvestasikan kepada saham dari emiten yang menjalankan kegiatan perdagangan atau jasa yang tidak menaati prinsip syariah yang ada.

Seperti contohnya, emiten atau perusahaan penawaran publik yang melakukan kegiatan produksi barang yang telah dilarang oleh DSN-MUI.

Nah, itulah sedikit penjelasan yang berkaitan dengan rukun asuransi Syariah untuk membantu sahabat MyProtection lebih memahami apa yang membedakan jenis asuransi ini dengan asuransi konvensional pada umumnya.

Namun perlu diketahui, semua asuransi memiliki keunggulannya masing-masing yang harus dipahami dan dimengerti. Seperti salah satunya, Perlindungan Kesehatan Prima yang memberikan solusi asuransi kesehatan online terbaik dengan pilihan manfaat rawat inap, bedah dan rawat jalan.

Selain itu, kamu bisa mendapatkan fitur Saldo Prima untuk membeli berbagai kebutuhan, seperti obat, vitamin, masker hingga hand sanitizer tanpa perlu resep dokter.

Berikut keunggulan apa saja yang bisa kamu dapatkan dengan Perlindungan Kesehatan Prima, yaitu:

Semoga informasi di atas terkait rukun asuransi Syariah dapat bermanfaat dan memberikan sahabat MyProtection wawasan lebih dalam mengenai topik terkait!

*PT Lippo General Insurance Tbk berizin dan diawasi oleh Otoritas Jasa Keuangan.

Memahami istilah asuransi sering kali menjadi poin penting sebelum para pemegang maupun calon pemegang polis membeli sebuah asuransi. Terdapat beberapa istilah yang akan terdengar asing pada awalnya yang harus dipahami.

Dengan memahami istilah-istilah tersebut, sahabat MyProtection dapat membuat keputusan terbaik dan tidak membuat kesalahan ketika berhadapan dengan berbagai produk asuransi yang ada di pasaran.

Untuk membantu para pembaca, artikel ini akan membahas satu per satu berbagai istilah asuransi yang ada beserta penjelasan lengkapnya. Simak selengkapnya!

pexels

Berikut istilah-istilah yang ada dan digunakan di dunia asuransi yang wajib dipahami sebelum kamu membeli polis asuransi!

Polis asuransi merupakan kontrak perjanjian yang terbentuk antara perusahaan asuransi dan pemegang polis. Pada dokumen ini, pihak perusahaan berkomitmen untuk memberikan perlindungan pada pemilik polis berdasarkan risiko dan syarat yang telah disepakati bersama.

Sedangkan sebagai pemilik polis, para konsumen memiliki kewajiban untuk membayarkan premi yang telah disepakati berdasarkan polis asuransi yang dibuat.

Istilah asuransi selanjutnya, premi yang dapat diartikan sebagai sejumlah uang yang harus dibayarkan oleh pemilik polis kepada pihak perusahaan dalam periode waktu tertentu.

Pembayaran premi sendiri dapat dilakukan dalam 1 periode tertentu secara rutin, baik secara bulanan hingga tahunan berdasarkan kesepakatan yang telah dibuat dan tertulis di dalam polis.

Dengan membayar premi yang telah ditentukan, maka pemegang polis memiliki hak untuk menerima manfaat dan faktor risiko yang diasuransikan berdasarkan kesepakatan yang ada antara pihak penanggung dan tertanggung.

Biaya premi sendiri berbeda-beda untuk setiap orang yang bisa dipengaruhi oleh beberapa faktor, mulai dari usia, riwayat kesehatan, nilai aset, hingga tingkat risiko yang terlibat di dalamnya.

Biaya premi yang lebih tinggi juga pada umumnya berarti bahwa cakupan perlindungan yang dimiliki akan lebih luas serta memiliki limit yang lebih besar, sedangkan premi yang lebih rendah dapat menandakan cakupan yang lebih terbatas.

Tertanggung merupakan istilah asuransi yang digunakan untuk pihak yang menerima perlindungan dan manfaat dari polis asuransi. Pihak tertanggung termasuk ke dalamnya orang-orang yang membeli asuransi untuk diri sendiri hingga anggota keluarga.

Jika terjadi sebuah kejadian yang mengharuskan mengajukan klaim, maka pihak tertanggung lah yang akan menerima manfaat dari polis asuransi tersebut.

Seperti contohnya, ketika sahabat MyProtection membeli asuransi Prima Perlindungan Kesehatan dari MyProtection.id, maka kamu akan menjadi pihak tertanggung dan akan menerima perlindungan kesehatan dan berbagai keunggulan lainnya, seperti:

Manfaat tambahan Saldo Prima yang memberikan penggantian atas pembelian vitamin atau obat-obatan tanpa perlu melakukan perawatan Rawat Inap atau Rawat Jalan

Santunan tunai harian Rawat Inap di Rumah Sakit untuk penjamin pertama oleh BPJS Kesehatan

Pilihan manfaat Rawat Inap dan Rawat Jalan sesuai kebutuhan

Pembayaran klaim secara cashless di lebih dari 1.000 Rumah Sakit di Indonesia

24 jam Contact Center dan Case Monitoring

Layanan eksklusif Personal Medical Assistance

Laporan perhitungan klaim via email

pexels

Istilah asuransi keempat, yaitu manfaat asuransi yang mengarah pada nilai uang yang harus dibayarkan oleh pihak perusahaan asuransi kepada pihak tertanggung maupun ahli waris yang ditunjuk jika suatu saat terjadi peristiwa kehilangan atau kerugian yang diasuransikan.

Seperti contohnya, ketika kamu membeli asuransi jiwa, maka manfaat asuransi akan diberikan kepada ahli waris yang ditunjuk ketika pihak tertanggung meninggal dunia.

Manfaat yang di dapat sendiri beragam, dapat berupa sejumlah uang tunai maupun kompensasi lainnya berdasarkan kesepakatan dan ketentuan yang telah disetujui dan ditulis dalam polis asuransi.

Istilah selanjutnya, klaim yang merupakan proses di mana pemegang polis melakukan permintaan pengajuan manfaat asuransi berdasarkan kesepakatan yang telah dibuat dan tertulis di dalam polis.

Proses klaim sendiri hanya dapat dilakukan jika terjadi risiko yang tertulis dan dilindungi oleh polis, mulai dari kecelakaan, sakit, kematian, maupun kerugian lainnya.

Untuk dapat mengajukan sebuah klaim, pemegang polis harus memberikan dokumen pendukung yang sesuai berdasarkan syarat yang telah ditentukan oleh pihak perusahaan asuransi.

Dokumennya dapat mencakup laporan medis, bukti kecelakaan, surat kematian ataupun biaya perbaikan atau penggantian maupun bukti kerugian lainnya, berdasarkan jenis klaim yang diajukan.

Jika klaim yang diajukan berhasil disetujui, perusahaan asuransi akan membayarkan manfaat asuransi berdasarkan polis yang telah disetujui.

Proses klaim juga dapat dibagi ke dalam beberapa langkah, sebagai berikut.

Melaporkan insiden maupun kerugian kepada perusahaan asuransi

Menyediakan dan memberikan dokumen pendukung yang diperlukan, seperti bukti kerugian maupun laporan medis

Menunggu proses tinjauan dan verifikasi klaim yang akan dilakukan oleh perusahaan asuransi

Menerima pembayaran atau manfaat jika klaim yang diajukan disetujui

Underwriting merupakan proses penilaian risiko yang dilakukan oleh pihak perusahaan asuransi sebelum menerima seseorang menjadi pemegang polis asuransi mereka.

Di proses ini, pihak asuransi dapat melakukan penilaian melalui berbagai faktor seperti kondisi kesehatan, usia, pekerjaan, hasil survey objek yang diasuransikan serta berbagai faktor lainnya yang bersangkutan dengan polis.

Hasil dari proses penilaian underwriting ini akan mempengaruhi seberapa besar premi yang harus dibayarkan oleh pemegang polis dan berbagai ketentuan lainnya yang ada di dalam polis asuransi.

Proses underwriting ini menjadi tahapan penting untuk memastikan calon pemegang polis sesuai dengan ketentuan risiko yang dapat diterima oleh perusahaan asuransi, sehingga perusahaan mampu melakukan pengelolaan risiko dengan baik dan menjaga stabilitas keuangan.

Masa tunggu merupakan periode waktu tertentu setelah polis asuransi mulai berlaku, di mana pemegang polis tidak dapat melakukan pengajuan klaim walaupun terjadi peristiwa yang telah diasuransikan.

Masa tunggu pada umumnya diterapkan pada jenis asuransi kesehatan maupun penyakit kritis. Tujuan adanya masa tunggu sendiri adalah mencegah klaim yang diajukan atas penyakit maupun kondisi kesehatan yang sudah ada diajukan atas penyakit maupun kondisi yang sudah ada sebelum polis dibeli.

Dengan diberlakukannya masa tunggu, perusahaan asuransi dapat mengurangi risiko pembayaran klaim yang tidak diinginkan serta memastikan bahwa perlindungan yang diberikan merupakan risiko yang baru muncul setelah polis asuransi berlaku.

Istilah asuransi berikutnya, cuti premi yang merupakan sebuah fasilitas yang diberikan oleh perusahaan asuransi kepada pemegang polis untuk menghentikan sementara pembayaran premi di dalam jangka waktu tertentu tanpa menyebabkan polis asuransi berakhir.

Selama masa periode cuti premi, pemegang polis asuransi tidak perlu membayarkan premi, namun dalam periode waktu tersebut pula mereka tidak akan mendapatkan manfaat asuransi yang ada.

Penyediaan fasilitas ini dapat membantu bagi para pemegang polis yang sedang mengalami kesulitan finansial sementara namun tetap ingin menjaga polis asuransi tetap aktif.

Setelah masa cuti premi yang telah disetujui berakhir, maka pemegang polis dapat melanjutkan pembayaran premi rutin kembali seperti biasa dan manfaat asuransi yang telah disepakati akan kembali aktif.

Cuti premi ini banyak diterapkan di asuransi jiwa, yang pembayaran preminya terjadi dalam jangka waktu yang lebih panjang.

Rider merupakan manfaat tambahan yang dapat ditambahkan ke polis asuransi utama dengan membayarkan premi tambahan. Manfaat ini dapat memberikan perlindungan tambahan yang tidak dicakup dalam perlindungan dasar polis.

Contoh rider dalam asuransi kesehatan dapat berupa perlindungan terhadap penyakit kritis, kecelakaan, maupun cacat tetap. Rider ini dapat berguna untuk memperluas cakupan perlindungan yang sesuai dengan kebutuhan pihak tertanggung secara spesifik.

Dengan menambahkan rider pada polis asuransi, maka pihak tertanggung dapat lebih menyesuaikan polis asuransi berdasarkan kebutuhan dan situasi pribadi yang dimiliki, sehingga perlindungan yang di dapat lebih komprehensif.

Uang pertanggungan adalah jumlah uang maksimal yang dapat dibayarkan oleh perusahaan asuransi kepada tertanggung atau ahli warisnya jika terjadi peristiwa yang diasuransikan.

Nilai uang pertanggungan ditentukan saat pembelian polis dan dicantumkan dalam kontrak. Besarnya uang pertanggungan menjadi faktor penting dalam memilih polis karena manfaat yang diterima oleh tertanggung sangat bergantung pada nilai ini.

Pemegang polis harus mempertimbangkan jumlah uang pertanggungan yang cukup untuk memastikan perlindungan finansial yang memadai bagi diri mereka atau ahli waris mereka.

Lapse merupakan pemberhentian polis asuransi yang disebabkan nasabah tidak membayarkan premi asuransi yang telah ditentukan dan telah melewati masa tenggangnya.

Polis dengan status lapse tidak lagi berlaku karena pihak asuransi sudah tidak lagi memiliki kewajiban untuk memberikan perlindungan atas kerugian yang dapat dialami oleh pihak tertanggung.

Dalam dunia asuransi yang harus diperhatikan adalah tidak semua kerugian yang dialami pemegang polis asuransi akan ditanggung oleh perusahaan asuransi tersebut dan hal ini lah yang dinamakan eksklusi.

Eksklusi dalam asuransi kesehatan dapat terjadi ketika kondisi penyakit maupun beberapa situasi tertentu tidak dicakup di dalam polis asuransi yang telah disepakati, dapat berupa cedera hingga percobaan bunuh diri.

Istilah asuransi berikutnya, yaitu deduksi yang merupakan sejumlah uang yang harus ditanggung dan/ atau dibayarkan oleh pihak pemegang polis sebelum perusahaan asuransi memberikan manfaat klaim yang telah ditentukan.

Tahapan deduksi sendiri pada umumnya dilakukan ketika pihak tertanggung ingin mengajukan klaim asuransi ke pihak perusahaan.

Pembatalan sendiri menyangkut pada pembatalan asuransi yang dapat dilakukan oleh pihak pemegang polis maupun pihak perusahaan asuransi yang dapat dilakukan jika dilengkapi dengan alasan yang jelas.

Pada umumnya, proses pembatalan polis asuransi akan memakan waktu sekitar dua minggu. Di mana, pihak perusahaan asuransi dapat mengembalikan premi asuransi yang sudah dikurangi dengan nilai klaim yang sudah diterima dan biaya pembatalan (jika ada) berdasarkan kesepakatan yang telah dibuat.

Selanjutnya, biaya akusisi merupakan biaya yang perlu dibayarkan oleh pemegang polis untuk mendapatkan layanan sebagai nasabah asuransi.

Biaya akusisi juga dapat diartikan sebagai biaya penerbitan polis. Hal-hal yang termasuk dalam biaya akusisi mencakup pembayaran biaya agen serta biaya operasional dari pihak perusahaan asuransi.

Automatic premium loan atau pinjaman premi otomatis merujuk pada kebijakan pengambilan yang dilakukan secara otomatis nilai tunai dari polis asuransi jiwa. Kebijakan ini dilakukan ketika si pemegang polis belum membayarkan premi yang telah disepakati hingga masa tenggang berakhir.

Contoh pengaplikasiannya, ketika kamu memiliki sebuah polis asuransi jiwa yang mengharuskan kamu membayar premi setiap bulannya sebesar Rp 500.000 setiap bulannya.

Namun, karena menanggung banyak pengeluaran maupun mengalami permasalahan finansial, kamu menunda untuk membayar premi hingga jatuh tempo terlewatkan.

Agar polis tetap berlaku, maka secara otomatis nilai tunai yang sudah ada akan diambil untuk menutup premi yang ada.

pexels

Penyesuaian premi atau premium adjustment merupakan hak yang dimiliki pihak perusahaan asuransi untuk mengubah tarif premi dari pihak tertanggung dengan alasan tertentu.

Seperti contohnya, ketika melakukan pembaruan kontrak asuransi mobil yang sudah berjalan selama setahun maupun ketika masa pertanggungan dari asuransi telah selesai.

Collision coverage merupakan salah satu manfaat asuransi kendaraan yang secara khusus memberikan ganti rugi akibat terjadinya tabrakan.

Adanya manfaat asuransi ini bukan hanya untuk menanggung biaya kerusakan yang dialami kecelakaan, tapi juga dapat menanggung biaya pengobatan pengemudi yang mengalami kecelakaan tersebut.

Endorsement atau pengesahan merupakan istilah asuransi yang digunakan untuk proses pengubahan data yang ada pada polis asuransi.

Perubahan ini sendiri dapat dilakukan oleh kedua belah pihak, baik pemegang polis maupun perusahaan asuransi yang harus disetujui oleh kedua belah pihak.

Terdapat beberapa manfaat dari endorsement ini sendiri, seperti:

Menambah, menghapus, maupun mengubah cakupan perlindungan pada polis asuransi

Memperbarui rincian cakupan pemegang polis

Meningkatkan batas perlindungan yang ada

Menyesuaikan rencana asuransi berdasarkan kebutuhan yang dimiliki

Indemnity merupakan biaya ganti rugi yang harus diberikan pihak perusahaan asuransi kepada pihak tertanggung dengan nilai penggantian yang sama dengan nilai kerugian yang dialami.

Jumlah biaya ganti rugi yang dibayarkan perusahaan asuransi disesuaikan dengan nilai pasar dari kerugian yang dialami tertanggung, dikurangi dengan berbagai risiko lain seperti halnya yang tercatat dalam polis asuransi.

Berikut beberapa prinsip indemnity yang harus diperhatikan, sebagai berikut:

Perusahaan asuransi harus memberikan biaya ganti rugi berdasarkan kesepakatan yang ada di perjanjian polis.

Nilai tanggungan yang harus diberikan sesuai dengan nilai klaim

Ganti rugi diberikan secara transparan

Ganti rugi diberikan sesuai dengan tingkat kerugian yang dialami pihak tertanggung

Istilah asuransi berikutnya, klausul yang berarti tambahan dari polis asuransi yang tertulis di dalam kontrak.

Klausul sering kali ditambahkan untuk memberikan perlindungan tambahan untuk beberapa keadaan. Contohnya pada asuransi kendaraan yang memberikan perlindungan tabrakan atau pencurian.

Klausul ditambahkan untuk memberikan perlindungan atas risiko mulai dari banjir, kebakaran, maupun berbagai bencana alam lainnya.

Nah, itulah pembahasan seputar istilah asuransi yang harus diketahui khususnya bagi para pemilik polis asuransi maupun calon pemilik polis. Dengan memahami istilah-istilah yang ada, maka kamu juga dapat lebih percaya diri ketika berdiskusi ataupun memutuskan untuk membeli polis yang sesuai kebutuhan.

Bagi sahabat MyProtection yang membutuhkan asuransi kesehatan terbaik yang memberikan perlindungan kesehatan yang tepat bagi kamu dan keluarga, Perlindungan Kesehatan Prima dari MyProtection hadir dengan manfaat tambahan Saldo Prima.

Terdapat beberapa keunggulan lainnya yang dimiliki Perlindungan Kesehatan Prima, seperti:

Manfaat tambahan Saldo Prima yang memberikan penggantian atas pembelian vitamin atau obat-obatan tanpa perlu melakukan perawatan Rawat Inap atau Rawat Jalan

Santunan tunai harian Rawat Inap di Rumah Sakit untuk penjamin pertama oleh BPJS Kesehatan

Pilihan Manfaat Rawat Inap dan Rawat Jalan sesuai kebutuhan

Pembayaran klaim secara cashless di lebih dari 1.000 Rumah Sakit di Indonesia

24 jam Contact Center dan Case Monitoring

Layanan eksklusif Personal Medical Assistance

Laporan perhitungan klaim via email

*PT Lippo General Insurance Tbk berizin dan diawasi oleh Otoritas Jasa Keuangan.