Menu Utama

Produk

Profil Saya

Hi, Sahabat MyProtection!

Untuk menemani Anda dan keluarga beraktivitas di dalam maupun luar rumah, kini terdapat fitur baru dari asuransi kesehatan online MyProtection yaitu online doctor dan telemedicine. Sehingga perlindungan kesehatanmu bukan hanya menyeluruh, tapi makin mudah dilakukan karena semuanya bisa diakses dari 1 aplikasi saja!

Melalui online doctor, Anda bisa berkonsultasi dengan dokter terpercaya dari rumah dan gadget. Lalu, Anda juga bisa membeli obat dari resep dokter melalui layanan telemedicine. Sehingga berobat jadi makin mudah, aman, dan nyaman tanpa harus keluar rumah 24/7. Anda bisa merdeka dari antri berobat di Rumah Sakit.

Fitur ini dapat dinikmati oleh setiap nasabah asuransi kesehatan MyProtection yaitu Perlindungan Kesehatan PRIMA. Anda hanya perlu mengunduh aplikasi “e-Benefit” yang tersedia di PlayStore serta AppStore untuk memanfaatkan fitur terbaru ini.

Bukan hanya telemedicine dan online doctor, Anda juga bisa menikmati fitur lainnya dari MyProtection seperti:

Untuk informasi lebih lanjut mengenai asuransi kesehatan online MyProtection beserta fitur, Anda bisa klik tombol di bawah ini untuk daftar sekarang!

Atau menghubungi CS MyProtection di 0804 133 8888 atau cs@myprotection.id

Salam,

Sahabat MyProtection

Mioma uteri atau yang dapat disebut dengan fibroid rahim, miom atau leiomyoma merupakan sebuah kondisi medis di mana adanya pertumbuhan tumor jinak pada otot maupun jaringan ikat di rahim.

Walaupun jinak, mioma uteri juga dapat menimbulkan berbagai komplikasi lain yang harus dapat segera ditangani, seperti anemia, gangguan pertumbuhan janin pada ibu hamil, keguguran, sirkulasi darah yang terhambat, dan masih banyak lagi.

Untuk lebih memahami mengenai mioma uteri, penyebab, gejala, hingga penanganan apa saja yang dapat dilakukan, simak ulasan berikut ini!

https://www.alodokter.com/miom

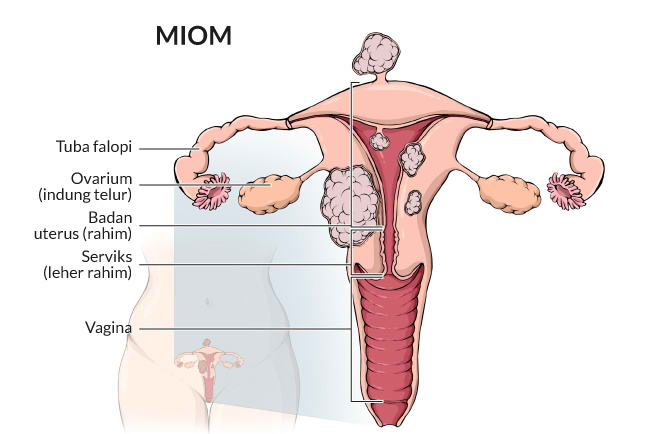

Mioma uteri atau mioma merupakan sebuah kondisi medis di mana terjadi pertumbuhan massa maupun daging di dalam rahim maupun di luar rahim yang sifatnya jinak atau tidak ganas.

Pada umumnya, mioma terjadi pada dinding otot maupun jaringan ikat yang ada di sekitarnya dengan bentuk menonjol ke rongga endometrium atau permukaan rahim dan memiliki ukuran yang bervariasi dan jumlahnya bervariatif.

Sebagian besar kasus mioma pada wanita usia 35 tahun yang terjadi pada umumnya tidak bergejala, dan sebagian kecil lainnya biasanya ditemukan secara tidak sengaja ketika pemeriksaan rutin.

Oleh sebab itu, sangat dianjurkan bagi wanita untuk melakukan pemeriksaan kondisi kesehatan secara rutin untuk menghindari hal-hal yang tidak diinginkan dan mioma yang ada tidak menjadi ganas.

Mioma yang dibiarkan dapat berkembang menjadi ganas walaupun kemungkinannya cukup kecil, dan berubah menjadi kondisi yang disebut dengan leiomiosarkoma yang merupakan salah satu jenis kanker langka dan agresif.

Terdapat pula beberapa faktor risiko yang dapat meningkatkan kemungkinan seseorang mengalami mioma, seperti:

Sudah berusia lebih dari 40 tahun.

Menstruasi pertama sebelum usia 10 tahun.

Belum pernah hamil sebelumnya (wanita yang sudah pernah memiliki anak pada umumnya lebih jarang terkena mioma).

Memiliki obesitas atau berat badan berlebih.

Kebiasaan mengonsumsi minuman beralkohol.

Kebiasaan merokok.

Menggunakan alat kontrasepsi hormonal yang tinggi akan estrogen.

Keturunan Afrika-Amerika yang memiliki kemungkinan 2,9 kali lebih tinggi jika dibandingkan dengan ras Kaukasia.

Riwayat keluarga dengan kondisi mioma uteri.

Kekurangan vitamin D.

Untuk lebih jelasnya, berikut faktor risiko yang dapat dikaitkan dengan kemunculan kondisi medis ini:

Faktor risiko pertama, yaitu ras di mana mioma uteri paling banyak ditemukan pada wanita berkulit hitam dengan angka insidensi 2-3 kali lebih banyak dan paling jarang ditemukan pada wanita Asia.

Perbedaan dalam faktor genetik, pola makan, gaya hidup, stres psikososial, dan paparan lingkungan antara wanita berkulit hitam dan putih diduga berkontribusi terhadap variasi angka kejadian mioma uteri.

Faktor-faktor ini mempengaruhi bagaimana mioma uteri berkembang dan bagaimana gejalanya muncul pada setiap individu. Perjalanan penyakit mioma uteri juga bervariasi di antara ras yang berbeda.

Pada wanita berkulit hitam, mioma uteri cenderung terdiagnosis pada usia yang lebih muda. Selain itu, mioma yang ditemukan pada wanita berkulit hitam biasanya lebih banyak, berukuran lebih besar, dan disertai dengan gejala yang lebih parah dibandingkan dengan ras lainnya.

Gejala yang lebih berat ini dapat mencakup nyeri yang signifikan, perdarahan yang lebih banyak, dan gangguan pada fungsi organ reproduksi. Penelitian menunjukkan bahwa faktor genetik memainkan peran penting dalam perkembangan mioma uteri.

Wanita berkulit hitam mungkin memiliki predisposisi genetik yang membuat mereka lebih rentan terhadap mioma uteri. Selain itu, pola makan dan gaya hidup juga berkontribusi terhadap perbedaan ini.

Misalnya, diet yang tinggi lemak dan rendah serat dapat meningkatkan risiko mioma uteri. Stres psikososial dan paparan lingkungan juga merupakan faktor penting. Wanita berkulit hitam mungkin lebih sering mengalami stres psikososial yang dapat mempengaruhi kesehatan reproduksi mereka. Paparan terhadap polutan lingkungan juga dapat berkontribusi terhadap perkembangan mioma uteri.

Secara keseluruhan, kombinasi dari faktor-faktor ini menyebabkan perbedaan yang signifikan dalam angka kejadian dan perjalanan penyakit mioma uteri antara wanita berkulit hitam dan putih.

Penelitian lebih lanjut diperlukan untuk memahami mekanisme yang mendasari perbedaan ini dan untuk mengembangkan strategi pencegahan dan pengobatan yang lebih efektif.

Risiko pertumbuhan mioma uteri juga meningkat seiring bertambahnya usia, terutama selama masa reproduktif. Mioma uteri tidak ditemukan sebelum seorang wanita mengalami pubertas, dan frekuensinya menurun setelah menopause.

Hal ini disebabkan oleh paparan hormon steroid endogen yang lebih lama, seperti pada wanita yang mengalami menarche lebih awal maupun menopause yang lebih terlambat. Paparan hormon yang lebih lama ini memberikan waktu lebih banyak bagi mioma uteri untuk berkembang.

Mioma uteri dengan gejala klinis yang memerlukan penanganan paling sering ditemui pada masa perimenopause. Pada masa ini, wanita mungkin mengalami gejala seperti nyeri, pendarahan yang berlebihan, serta gangguan pada fungsi organ reproduksi yang memerlukan intervensi medis.

Setelah menopause, angka kejadian mioma uteri menurun dengan cepat. Penurunan ini terjadi karena produksi hormon steroid endogen berkurang secara signifikan setelah menopause, sehingga mioma uteri tidak lagi mendapatkan stimulus hormonal yang diperlukan untuk pertumbuhan.

Secara keseluruhan, faktor usia dan paparan hormon memainkan peran penting pada perkembangan dan perjalanan mioma uteri. Wanita yang mengalami keterlambatan menopause memiliki risiko lebih tinggi untuk mengembangkan mioma uteri dan mengalami gejala yang memerlukan penanganan medis.

Faktor reproduktif dan endokrin juga terbukti memiliki pengaruh signifikan terhadap terjadinya mioma uteri sesuai dengan patofisiologi dan patogenesis. Faktor ini mencakup berbagai aspek yang berkaitan dengan fungsi reproduksi dan hormon pada tubuh wanita.

Salah satu faktor yang berpengaruh adalah paritas yang merupakan jumlah kehamilan yang berakhir dengan kelahiran hidup.

Wanita yang belum pernah melahirkan memiliki risiko lebih tinggi untuk mengembangkan mioma dibandingkan dengan wanita yang sudah pernah melahirkan. Hal ini kemungkinan berkaitan dengan perubahan hormonal yang terjadi selama kehamilan, yang dapat memberikan efek protektif terhadap perkembangan mioma.

Menstruasi dini atau menarche yang terjadi di usia muda juga menjadi faktor risiko seseorang mengalami kondisi medis ini.

Wanita yang mengalami menstruasi pertama pada usia yang lebih muda memiliki paparan hormon estrogen yang lebih lama sepanjang hidup mereka.

Estrogen merupakan hormon yang diketahui dapat merangsang pertumbuhan mioma uteri, sehingga paparan yang lebih lama dapat meningkatkan risiko terjadinya mioma.

Selain itu, penggunaan kontrasepsi hormonal juga berpengaruh terhadap risiko mioma uteri. Beberapa penelitian menunjukkan bahwa penggunaan kontrasepsi hormonal, terutama yang mengandung estrogen, dapat meningkatkan risiko mioma.

Secara keseluruhan, faktor-faktor reproduktif dan endokrin memainkan peran penting dalam perkembangan mioma uteri. Pemahaman yang lebih mendalam tentang bagaimana faktor-faktor ini berinteraksi dan mempengaruhi risiko mioma dapat membantu dalam pengembangan strategi pencegahan dan pengobatan yang lebih efektif.

Penelitian lebih lanjut diperlukan untuk mengklarifikasi mekanisme yang mendasari hubungan antara faktor-faktor ini dan mioma uteri, serta untuk mengidentifikasi intervensi yang dapat mengurangi risiko bagi wanita yang rentan.

Hubungan antara obesitas dan pertumbuhan mioma uteri masih menunjukkan hasil yang inkonsisten. Beberapa data epidemiologi menunjukkan peningkatan risiko pada individu yang mengalami resistensi insulin, seperti pasien obesitas serta diabetes mellitus atau kencing manis.

Resistensi insulin dipercaya memiliki peran dalam perkembangan mioma pada wanita obesitas, ditambah dengan peningkatan kadar IGF-I atau Insulin-like Growth Factor-I dan androgen.

Resistensi insulin merupakan kondisi di mana tubuh tidak dapat menggunakan insulin secara efektif yang menyebabkan peningkatan kadar insulin dalam darah.

Insulin yang tinggi dapat merangsang produksi Insulin-like Growth Factor-I, yang menjadi faktor pertumbuhan yang mirip dengan insulin.

IGF-I memiliki efek mitogenik, yaitu merangsang pembelahan sel, yang dapat berkontribusi pada pertumbuhan mioma uteri. Selain itu, kadar androgen yang tinggi juga memiliki peran dalam perkembangan mioma, karena androgen dapat diubah menjadi estrogen dalam tubuh, yang kemudian merangsang pertumbuhan mioma.

Beberapa penelitian juga menunjukkan bahwa IMT atau indeks massa tubuh yang tinggi juga berkaitan dengan mioma uteri, di mana hal tersebut sering kali dijadikan indikator obesitas.

Wanita dengan IMT tinggi juga memiliki kemungkinan memiliki kadar estrogen yang lebih tinggi, karena jaringan adiposa atau lemak dapat menghasilkan estrogen. Peningkatan kadar estrogen tersebut dapat merangsang pertumbuhan mioma uteri.

Namun, hasil penelitian mengenai hubungan antara obesitas dan mioma uteri masih bervariasi. Beberapa studi menunjukkan adanya hubungan yang kuat, sementara yang lain tidak menemukan hubungan yang signifikan.

Faktor-faktor lain seperti genetik, gaya hidup, dan lingkungan juga dapat mempengaruhi risiko mioma uteri, sehingga diperlukan penelitian lebih lanjut untuk memahami mekanisme yang mendasari hubungan ini.

Secara keseluruhan, meskipun ada bukti yang menunjukkan bahwa obesitas dan resistensi insulin dapat berkontribusi pada pertumbuhan mioma uteri, hasil penelitian masih belum konsisten.

Pemahaman yang lebih mendalam tentang bagaimana faktor-faktor ini berinteraksi dan mempengaruhi risiko mioma dapat membantu dalam pengembangan strategi pencegahan dan pengobatan yang lebih efektif.

Penelitian lebih lanjut diperlukan untuk mengklarifikasi hubungan antara obesitas, resistensi insulin, dan mioma uteri, serta untuk mengidentifikasi intervensi yang dapat mengurangi risiko bagi wanita yang rentan.

Faktor selanjutnya, yaitu gaya hidup mulai dari pola makan, jumlah konsumsi kafein dan alkohol, aktivitas fisik, serta tingkat stres yang di duga memiliki peluang dan potensi membentuk mioma dan mendukung pertumbuhannya.

Walaupun hasil yang jelas terkait pengaruh pola makan terhadap mioma uteri belum dapat dipastikan karena banyaknya bias dan berbagai faktor perancu. Terdapat beberapa hal yang dapat memacu pertumbuhan mioma uteri yang simtomatik, seperti:

Konsumsi makanan dengan indeks glikemik yang lebih tinggi diasosiasikan dengan sedikit peningkatan risiko terbentuknya mioma uteri.

Vitamin A dan D berpotensi memiliki efek yang protektif.

Konsumsi daging merah juga menunjukkan asosiasi positif berkaitan mioma uteri.

Pola makan yang kaya buah dan sayur juga menunjukkan bukti dapat menurunkan risiko mioma.

Selain itu, aktivitas fisik juga dapat membantu dalam menurunkan risiko mioma, khususnya bagi wanita dengan berat badan normal.

Faktor gaya hidup lainnya yang memiliki potensi meningkatkan faktor risiko adalah stres yang dapat meningkatkan risiko terjadi mioma uteri.

Walaupun secara jelas belum dapat diketahui penyebab kondisi medis ini, pertumbuhan mioma pada umumnya berkaitan erat dengan produksi hormon estrogen.

Di mana, selama masa reproduksi mioma menunjukkan pertumbuhan maksimal yang merupakan di saat pengeluaran estrogen tinggi, sehingga cenderung membesar ketika wanita sedang hamil dan ketika wanita memasuki masa menopause akan mengecil.

Beberapa hasil penelitian lain juga menjelaskan bahwa setiap mioma dapat timbul dari satu sel ganas yang ada di antara otot polos di dalam rahim seorang wanita.

Walaupun pada umumnya mioma tidak menimbulkan gejala bagi seseorang yang mengalaminya, terdapat beberapa gejala yang mungkin terjadi, seperti:

Menstruasi dalam jumlah banyak.

Perut terasa penuh dan bertambah besar.

Gangguan berkemih yang diakibatkan mioma yang menekan saluran kemih.

Keluarnya mioma melalui leher rahim yang pada umumnya membuat rasa nyeri hebat dan menimbulkan luka dan terjadinya infeksi sekunder.

Konstipasi yang disebabkan mioma menekan pada bagian bawah usus besar.

Nyeri panggul yang berkepanjangan dan tak kunjung sembuh.

Terdapat beberapa pilihan yang dapat dilakukan untuk mengobati mioma uteri yang dapat dilakukan, yaitu:

Pemberian obat anti-nyeri seperti parasetamol.

Pemeriksaan fisik dan USG, yang dilakukan setiap 6-8 minggu yang digunakan untuk mengawasi pertumbuhan ukuran maupun jumlah mioma. Jika dianggap stabil, maka jadwal observasi akan diubah menjadi 3-4 bulan.

Pengobatan dengan terapi hormonal, menggunakan preparat progestin atau gonadotropin-releasing hormone (GnRH) yang pada umumnya diberikan untuk membantu menjaga kehamilan jika tubuh kurang mampu.

Prosedur miomektomi, yang merupakan prosedur pembedahan untuk mengangkat mioma. Prosedur yang dapat dipertimbangkan jika seorang wanita masih berada di usia muda dan masih ingin memiliki anak.

Prosedur histerektomi, yang merupakan prosedur operasi pengangkatan rahim yang harus dipertimbangkan terlebih dahulu karena jika seorang wanita melakukan prosedur ini, pasien tidak dapat hamil lagi setelahnya.

Terdapat hal-hal yang dapat dilakukan guna mencegah dan menghindari penyakit miom uteri, sebagai berikut.

Melakukan olahraga dan berbagai aktivitas fisik secara rutin dan teratur.

Menggunakan alat kontrasepsi hormonal di bawah pengawasan dokter.

Menghindari kebiasaan merokok maupun mengonsumsi minuman beralkohol.

Menjaga berat badan ideal.

Menjalani pola makan yang lebih sehat dengan mengonsumsi makanan tinggi serat dari sayur dan buah, serta menghindari makanan tinggi lemak dan tinggi gula.

Nah, itulah pembahasan seputar mioma uteri, sebuah kondisi medis yang walaupun jinak dapat berbahaya jika dibiarkan begitu saja. Seperti yang sudah dibahas, pasien yang mengalami kondisi ini juga sering kali tidak merasakan gejalanya dan untuk memastikannya harus melakukan pemeriksaan secara rutin.

Agar kesehatan tubuh sahabat MyProtection tetap terlindungi dan terjaga, kamu juga harus memiliki perlindungan kesehatan yang tepat. Perlindungan Kesehatan Prima hadir yang dapat menjadi solusi perlindungan kesehatan yang tepat bagi diri dan anggota keluarga dengan manfaat tambahan Saldo Prima.

Beberapa keunggulan produk Perlindungan Kesehatan Prima, antara lain:

Manfaat tambahan Saldo Prima yang memberikan penggantian atas pembelian vitamin maupun obat-obatan tanpa perlu melakukan perawatan Rawat Inap atau Rawat Jalan

Santunan tunai harian Rawat Inap di Rumah Sakit untuk penjamin pertama oleh BPJS Kesehatan

Pilihan Manfaat Rawat Inap dan Rawat Jalan sesuai kebutuhan

Pembayaran klaim secara cashless di lebih dari 1.000 Rumah Sakit di Indonesia

24 jam Contact Center dan Case Monitoring

Layanan eksklusif Personal Medical Assistance

Laporan perhitungan klaim via email

*PT Lippo General Insurance Tbk berizin dan diawasi oleh Otoritas Jasa Keuangan.

Jakarta, 24 Juni 2020 - MyProtection News

Investasi apa sih yang bagus? Cara investasi saham gimana sih? Kalau emas katanya bagus, ya? Ketika membahas seputar investasi untuk pemula, maka pertanyaan-pertanyaan seperti itulah yang akan kita dengar.

Pemula tentu bisa diartikan dalam dua hal. Bisa saja, pemula merupakan orang awam yang belum pernah berinvestasi namun sudah tertarik untuk mencobanya. Atau, bisa juga berarti seorang yang sudah berinvestasi tapi belum memahami seluk-beluk produk investasi dengan mantap.

Terlepas dari dua pemahaman itu, bisa jadi sebutan “pemula” cocok dialamatkan kepada mereka yang salah pilih produk investasi karena pemahaman yang minim. Sebelum kita membahas instrumen investasi apa yang pas buat pemula, maka ada baiknya kita bahas dulu yuk seperti apa tips investasi untuk pemula agar Anda bisa memahami investasi secara menyeluruh.

Investasi tidak sama dengan menabung

Investasi adalah kegiatan menempatkan dana di satu atau lebih aset selama periode tertentu dengan harapan mendapat penghasilan lebih. Sementara itu, menabung adalah kegiatan menyimpan uang di bank agar uang itu bisa digunakan keperluan sehari-hari atau yang sifatnya mendadak.

Dari definisi di atas terlihat jelas bahwa investasi memiliki definisi yang berbeda dengan menabung. Seorang yang ingin “mendapat penghasilan lebih” dari investasi, tentu memiliki tujuan yang berbeda dalam menggunakan uangnya di masa depan.

Berdasarkan tujuannya, investasi dibagi menjadi tiga kategori yaitu investasi jangka pendek, menengah, dan panjang. Mari ketahui lebih lanjut seputar tujuan investasi di poin selanjutnya.

Kenali tujuan investasi dengan baik

Jadi, seandainya ada yang bertanya bahwa investasi apa yang bagus dan menguntungkan? Jawabannya adalah tergantung dari tujuan investasinya.

Tujuan investasi secara garis besar adalah untuk mengalahkan inflasi. Kita semua tahu bahwa seiring dengan berjalannya waktu, akan ada kenaikan harga atau biaya atas layanan yang sering kita gunakan sehari-hari.

Jika kita menyimpan uang di tabungan, tentu saja kita gak akan pernah bisa mengalahkan inflasi. Lantaran bunga simpanan bank cuma 1 persen setahun, sedangkan inflasi per tahun di Indonesia bisa lebih dari 4 persen untuk barang tertentu.

Untuk lebih jelasnya, mari kita kenali investasi berdasarkan dengan tujuannya.

Apa saja tujuan jangka pendek kita? Mau bayar dp rumah atau beli mobil? Menambah jumlah aset lancar, atau mungkin mau mempersiapkan biaya pernikahan?

Jika memang tujuan-tujuan ini ingin Anda capai dalam waktu satu atau dua tahun ke depan, maka keuntungan investasi itu sudah harus bisa didapat dalam jangka waktu tersebut. Maka pilihlah investasi yang fluktuasinya rendah dan cenderung stabil dalam imbal hasil.

Karena jika fluktuasinya tinggi, maka tidak ada jaminan investasimu sudah untung. Bisa jadi malah sebaliknya.

Selain memiliki fluktuasi rendah, ada baiknya juga memilih instrumen yang likuid atau mudah dikonversikan dalam bentuk uang dengan cepat. Contohnya adalah reksadana pasar uang, obligasi pemerintah, dan deposito.

Beberapa di antara Anda mungkin punya tujuan mengumpulkan biaya sekolah anak dalam tiga atau lima tahun ke depan, lanjut sekolah S2, atau mungkin memberangkatkan orangtua pergi ke tanah suci.

Maka, untuk memenuhi tujuan itu, pilihan investasinya memang sedikit lebih fleksibel ketimbang jangka pendek. Artinya, bisa saja Anda memilih investasi dengan tingkat fluktuasi moderat dan imbal hasil yang sedikit lebih tinggi ketimbang investasi jangka pendek. Namun tetap saja, instrumen ini juga harus bersifat likuid atau cepat cair.

Pilihan investasi untuk tujuan jangka menengah bisa saja berupa reksa dana pendapatan tetap, reksa dana campuran, P2P lending atau Dollar Amerika Serikat bagi mereka yang punya ambisi lanjut sekolah atau menyekolahkan anak di luar negeri.

Nah untuk yang satu ini, pilihan investasinya sangat fleksibel dalam hal fluktuasi nilai dan likuiditas. Hal itu disebabkan karena hasil investasi ini baru akan Anda nikmati 6 tahun, 10 tahun, atau bahkan 20 tahun ke depan.

Bisa dibilang, seluruh instrumen investasi jangka pendek atau menengah bisa dipilih untuk jangka panjang. Namun selain itu, ada tiga instrumen penting yang dinilai pas untuk jangka panjang yaitu, saham, reksa dana saham, ETF, properti, dan emas.

Jangan takut untuk memilih saham sebagai pilihan investasi jangka panjang. Saham memang sangat fluktuatif dalam jangka pendek, namun keuntungannya bisa saja mencapai 1.000 persen dalam setahun. Bila Anda masih bingung memilih saham yang bagus, maka pilihlah reksa dana saham atau Exchange Traded Fund (ETF).

Selain saham, properti juga bisa menjadi salah satu instrumen investasi jangka panjang karena nilainya terus naik meski aset ini tidak mudah dijual dalam jangka waktu cepat.

Ada pula emas yang juga mengalami fluktuasi harga secara harian, namun nilainya pasti naik seiring dengan berjalannya waktu meski tidak secepat saham.

Cocokkan instrumen investasi dengan psikologi kita

Lantas, instrumen investasi mana yang cocok untuk Anda? Satu orang dengan lainnya tentu berbeda. Kecocokan seseorang dengan instrumen investasi tertentu itu erat kaitannya dengan risiko atau fluktuasi nilai.

Tidak semua orang cukup kuat mental untuk melihat nilai investasi mereka minus atau berkurang karena volatilitas pasar.

Kuat atau tidaknya, tentu bergantung pada kondisi psikis investor itu sendiri. Oleh karena itu, muncul beberapa klasifikasi investor berdasarkan dari profil risikonya.

Investor ini memiliki toleransi rendah terhadap investasi. Pilihan instrumen investasi yang mereka pilih umumnya adalah yang memiliki volatilitas rendah atau bisa juga mereka mencari investasi yang sama sekali tak berisiko, dan tentunya likuid.

Meski pilihan investasi para investor konservatif adalah instrumen dengan imbal hasil kecil, bukan berarti peluang mereka untuk kaya jadi minim. Investor konservatif cenderung berhati-hati dalam memilih produk, dan pilihannya pun akan sangat berguna bagi investasi jangka panjang.

Beberapa pilihan instrumen investasi bagi investor konservatif antara lain adalah, deposito, reksa dana pasar uang, dan emas.

Investor tipe moderat siap menerima produk investasi yang fluktuasinya sedikit lebih tinggi ketimbang konservatif. Hanya saja, mereka masih belum tertarik untuk berinvestasi di instrumen tinggi risiko.

Pilihan investasi yang umumnya mereka pilih adalah reksa dana campuran, reksa dana pendapatan tetap, dan P2P lending.

Investor ini bisa dikatakan sangat agresif untuk menjadi orang yang kaya raya dan memiliki mental kuat untuk kehilangan uang sebagai bentuk risiko investasi yang dia lakukan.

Investor agresif tentu senang dengan instrumen saham, reksa dana saham, ETF, atau bahkan berani berinvestasi dengan membeli mata uang asing. Mereka juga cukup berani untuk membeli aset yang tidak likuid atau susah dijual.

Sisihkan uang 10% hingga 30% per bulan untuk investasi

Investor pemula tentu harus tahu bahwa modal investasi tidaklah besar. Banyak sekali cara untuk berinvestasi secara rutin per bulan, demi tercapainya tujuan-tujuan kita di masa depan.

Mulailah untuk menyisihkan uang sebesar 10 hingga 30 persen dari penghasilan per bulan untuk investasi. Namun jangan lupa, sebelum memilih instrumen investasinya, ketahui dulu tujuan investasinya untuk apa dan tentunya pahami pula psikologis pribadi, apakah Anda adalah investor tipe konservatif, moderat, atau agresif?

Itulah hal-hal yang harus Anda perhatikan soal investasi untuk pemula. Sudah siap berinvestasi? Yuk, mulai sekarang juga!

Salam,

Sahabat MyProtection

--

Sumber Artikel

Lifepal.co.id adalah rekan marketplace asuransi digital Lippo Insurance. Lifepal membantu pelanggan mencari asuransi terbaik sesuai dengan kebutuhan dan anggaran. Tim Lifepal menganalisa polis dan membantu merekomendasikan kepada individu dan keluarga di Indonesia.

jakarta, 14 April 2020 - MyProtection News

Bangun pagi hari malah jadi moody? Bagian sebagian orang yang bekekrja atau belajar dari rumah, bisa jadi jadwal tidur menjadi lebih kacau daripada biasanya. Akhirnya, ketika bangun, tubuh malah terasa lebih lelah.

MyProtection punya tips agar Anda lebih berenergi setelah bangun tidur!

Jika Anda bekerja dari rumah ataupun tetap pergi ke kantor seperti biasa, sebaiknya atur jadwal tidur yang tetap tiap harinya. sehingga siklus tidur tubuh terbentuk alami dan Anda terbiasa untuk tidur dan bangun pada waktu yang sama. Jika sudah terbiasa, Anda tak perlu lagi bergantung pada alarm untuk terbangun di pagi hari.

Memencet snooze_berulang kali malah membuat Anda merasa tak segar karena Anda berulang kali tidur dan terbangun dalam waktu singkat. Akhirnya tubuh menjadi groggy. Jadi, upayakan untuk langsung bangun setelah alarm berbunyi.

Berkeliling taman selama 10 menit atau melakukan pemanasan dan latihan pernapasan bisa membuat tubuh jadi lebih rileks dan aliran tubuh menjadi lancar. Anda pun bisa melakukan beberapa gerakan olahraga ringan selama karantina di rumah.

Pernahkan Anda merasa lelah setelah bangun tidur? Bisa jadi Anda mengalami dehidrasi. Tidur di ruangan ber-AC atau dengan kelembapan rendah bisa membuat tubuh kehilangan cairan. Biasakan meminum minimal segelas air putih tiap pagi.

Selain membuat tubuh lebih segar, mandi dengan air dingin bisa membantu meningkatkan kekebalan tubuh dan memperbaiki suasana hati. Namun, Anda juga harus mempertimbangkan kondisi tubuh, ya.

Sinar matahari merupakan sinyal alami bagi tubuh untuk terbangun. Jangan lupa buka jendela kamarmu dan jika perlu berjemur 10 – 30 menit di pagi hari. Selain memperbaiki mood, berjemur juga bisa mencukup kebutuhan vitamin D harian Anda.

Kafein dalam kopi dan teh membantu tubuh tetap terjaga. Seduh kopi atau teh kesukaan di pagi hari untuk membantu pikiran jadi on dan fokus kembali. Jika Anda bosan meminum teh coklat biasa, Anda bisa mencoba beberapa variasi teh seperti oolong tea dan matcha beserta segudang manfaatnya.

Mendengarkan musik memang memiliki banyak manfaat. Salah satunya adalah memperbaiki suasana hati hingga mengurangi stress. Pasang lagu kesukaan Anda di pagi hari. Irama yang ceria bisa membantu membuat pagi jadi lebih menyenangkan.

Sudah semangat menjalani hari ini, belum?

Salam,

Sahabat MyProtection